Il modello VB-rating

Training set

Il modello VB-rating è stato realizzato partendo dall'analisi dei dati di bilancio di società di capitale italiane appartenenti a tutti i settori di attività, con esclusione delle imprese agricole, immobiliari e finanziarie e delle imprese con ciclo produttivo ultrannuale. Per le categorie di imprese che non sono state comprese nel training set il modello non è utilmente applicabile.

Realizzazione del modello

Trattamento dei dati. I dati di bilancio sono stati preliminarmente riclassificati secondo due schemi basati rispettivamente sul criterio finanziario e sul criterio

funzionale. Sono stati successivamente calcolati i rapporti - indici di bilancio - fra le diverse grandezze di riferimento. Gli indici di bilancio sono stati

analizzati al fine di evidenziare la presenza di valori anomali (outliers tendenti a +∞ o -∞) e di segni falsi (dovuti alla contemporanea presenza al numeratore e

denominatore di valori di bilancio negativi).

Definizione del modello. La scelta finale del set di indici di bilancio considerati e l'importanza relativa degli stessi è stata effettuata confrontando

l'efficacia e la robustezza di diversi modelli elaborati con l'utilizzo di differenti tecniche statistiche, considerando sia l'ipotesi di distribuzione normale dei valori

degli indici sia l'ipotesi di distribuzione non normale.

Individuazione delle classi di rating

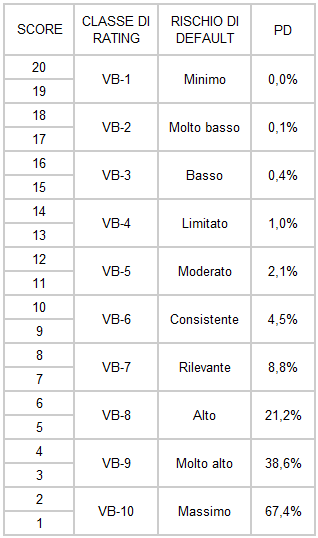

Preliminarmente è stata verificata la correlazione diretta fra le valutazioni espresse dal modello (score quantitativo) e la numerosità dei default di un campione di imprese, diverse da quelle analizzate per la realizzazione del modello. Sono state quindi individuate dieci classi di rating a cui corrispondono percentuali di default a 12 mesi strettamente crescenti. La numerosità delle classi consente di evitare un'eccessiva concentrazione delle imprese esaminate su singole classi di rating e risulta in linea con quella dei sistemi di rating utilizzati da importanti operatori del sistema bancario.

SCALA DI RATING

Integrazione dello score quantitativo

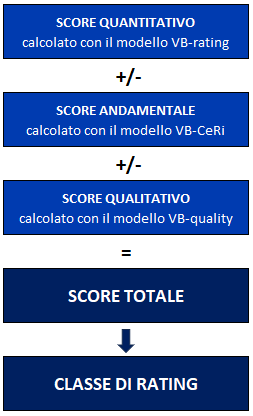

Lo score quantitativo ha una propria e autonoma efficacia nella stima della probabilità di default. In caso di disponibilità dei dati può comunque essere integrato dallo score andamentale, calcolato con il modello VB-CeRi di analisi della Centrale dei Rischi, e dallo score qualitativo, calcolato con il modello VB-quality di analisi qualitativa aziendale, secondo il seguente schema:

Alla variazione dello score totale può corrispondere una variazione della classe di rating attribuita, secondo la scala di rating sopra indicata.

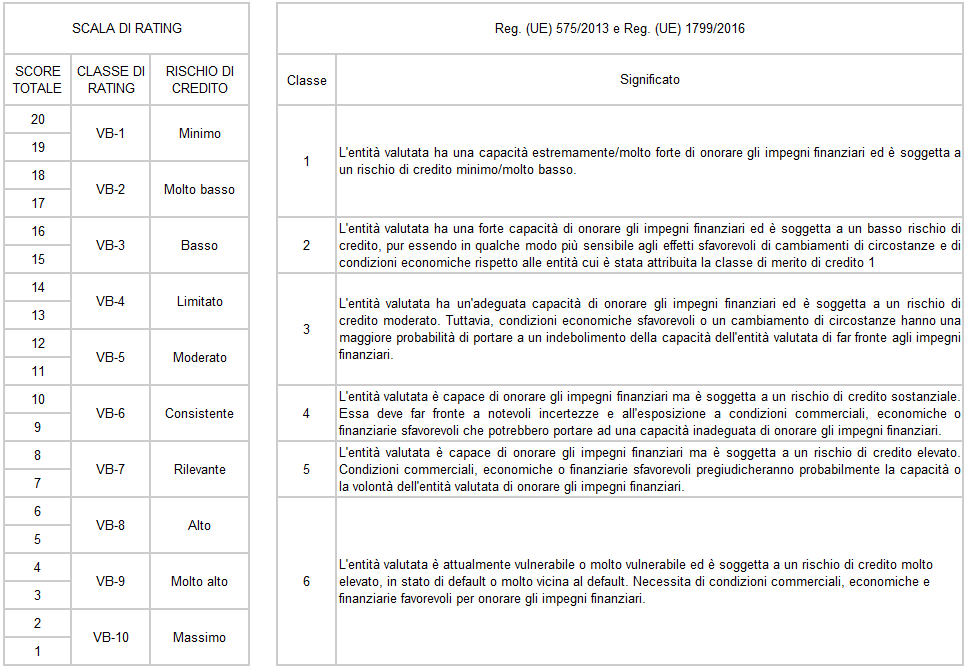

Mapping

Per ogni classe di rating abbiamo effettuato il mapping con le classi di merito di credito di cui

al Regolamento (UE) 575/2013 e i relativi significati come indicati nel Regolamento (UE) 1799/2016.

Risultati a confronto

Abbiamo confrontato i risultati del modello VB-rating con i risultati del modulo economico-finanziario del nuovo modello di rating adottato dal Fondo di Garanzia per le PMI (società di

capitali - tutti i settori economici). La correlazione fra gli score attribuiti dai due modelli, riparametrati per la diversa numerosità degli score (20 per il modello VB-rating e 12 per

il modulo del Fondo di Garanzia per le PMI), è pari a 0,8546, in un range compreso fra -1 (perfetta correlazione negativa) e 1 (perfetta correlazione positiva).

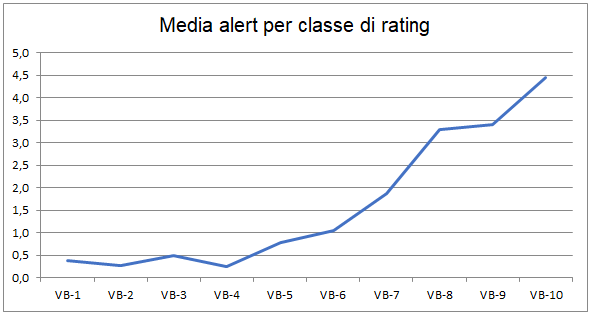

Abbiamo inoltre verificato il superamento delle soglie di allerta degli indici settoriali di allerta crisi, proposti dal CNDCEC

nel documento del 20 ottobre 2019, per le diverse classi di rating attribuite dal modello VB-rating. Il risultato della verifica è riepilogato nel grafico sottostante.

La contemporanea presenza dei 5 alert è stata riscontrata, nel 99% dei casi, nelle ultime quattro classi di rating del modello VB-rating (dalla classe 7 alla classe 10).